對于任何關(guān)心世界首富的人而言,今年6月(yuè)的兩條新聞都極具問綠震撼力。一是微軟公司15日宣稱,公司董事長比爾·蓋茨在即日起的兩年裏向其化慢他高管逐步移交日常管理權責,并于2008年7月(yuè)起全街了職參與比爾和(hé)美琳達·蓋茨基金會的運營管理。二是“股神”沃倫·巴菲特鐘電于26日緻信蓋茨夫婦稱,從今年起将1000萬股伯克希爾·哈撒韋公司B股(用中NYSE:BRKB,當日收盤價爲每股3043美元)逐步捐贈給比湖還爾和(hé)美琳達·蓋茨基金會。

前一則消息基本重彈了成功人士急流勇退的老調,令人興奮的是主人公蓋茨看內借此改變了自己給人留下的枯燥印象。而後一則消息令衆人震驚和(hé)男區不解,巴菲特居然将自己奮鬥終生取得的大部分财富捐給了世界上唯一比水樂自己更富有的蓋茨的家族基金。不過,從專業(yè)的角度來看,好姐這兩位世界上最富有的先生通(tōng)過此舉展示了美國式财富觀費腦的至高意境:辛勤創造、理性管理、慷慨捐贈。

财富管理≠财富創造

如(rú)同人生有不同的階段一樣,每個(gè)人的财富生命周期也包括創造、飛相保值、升值和(hé)轉移四個(gè)階段。這其中,财富創造往往西雪充滿激情與傳奇;而屬于财富管理範疇的後三個(gè)環節,則因講求理性筆麗而顯得平淡甚至枯燥,不過,它們卻決定了财富能否長期沿襲。

一個(gè)人發财緻富,無非有三種正常的途徑:一、通(tōng)過辛勤下報勞動(dòng)來創造财富;二、通(tōng)過婚姻、他人饋贈或繼承東機遺産來接受财富;三、通(tōng)過中彩票、在一家納斯達克上市公司就職并獲錯雜取員工股票期權來撿拾财富。後兩種途徑全憑福氣和(hé)運氣,第一種東這依靠的則是創富者的能力同天時、地利、人和(hé)等多種因素。例木鄉如(rú),比爾·蓋茨成爲世界首富,是因爲信息時代的大環境和(hé)了短美國幾近完美的創業(yè)條件讓他超凡的電腦天賦得到淋漓盡緻讀這的發揮;同樣,自覺“天賦資(zī)本管理神能”的巴菲特也承認,林離離(lí)開了美國這麽一個(gè)富裕且證券市場發達的國家,自己的大路天賦将被白白浪費。

不過,即使在創造财富階段成功了,也很少(shǎo)有人能夠完好農長無損地闖過财富的保值、升值和(hé)轉移這三道關(guān)卡。因此窗樹,财富管理所要求的既不是超人的天賦,也不是令人羨慕的福氣或運氣,而是公正友可有效的司法體系、長期回報可(kě)預期的資(zī)本資(zī)産市場、得不随時可(kě)供雇用的高素質職業(yè)人士以及富人們自己的理性預到如期和(hé)行爲。

保值:避免财富“來去匆匆”

在中國,絕大部分人都将财富創造與财富管理混爲一談,誤認爲将資(zī)産交給舊黃理财機構打理就能由小康變富裕、由富裕變富豪,其結果是要麽因爲冒了不必要的風險而黑離導緻财富的大幅縮水,要麽因爲過于專注财富的金錢價值而忽視了其社會綜合價低湖值。事實上,财富管理同财富創造是兩碼事,其首要目标是财富保值少件,即保證以購買力衡量的财富長期價值不出現縮水現象,令富人能夠維持原行廠有的生活方式與社會地位,确保其子(zǐ)女成長、退休保障及後續這好創富之所需。

财富縮水的原因很多,但可(kě)以歸納爲内部原因和(hé)外部原因器議兩大類。從内部原因看,富人們因爲不知情或不理性而導緻的财富縮水案例主要有:

- 私有企業(yè)主和(hé)上市公司創始人及高管人員不能及時從高集中、高風險雨地的企業(yè)股權投資(zī)中退出;

- 在管理資(zī)産或負債時不能有效識别和(hé)對沖風險,更有甚者,将财富用來醫農投機單隻股票或期貨、期權等衍生産品而蒙受不必要的損失;

- 因爲不能控制貪财、好色、嗜賭、奢華等人性弱點膨脹而成爲非理性消費和(hé)上報投資(zī)行爲乃至騙局的受害者;

- 因爲資(zī)産的隐蔽或保護措施不當而成爲惡意民事訴訟的受害者,都分富人們要麽爲此付出巨額的賠償或和(hé)解金,要麽爲了證明自己的清白地那而支付不菲的律師(shī)費用;

- 因爲缺乏必要的規劃而支付過多的财富所得和(hé)财富轉移等稅賦,討她或因爲規劃過頭而成爲偷漏稅騙局的受害者。

導緻财富縮水的主要外因,則有通(tōng)貨膨脹、貨币貶值、資(如船zī)本市場風險、法律變更及政局動(dòng)蕩、戰争、自然災害、環境惡化等水要等。

針對以上原因,西方實踐者們主要通(tōng)過企業(yè)投資(zī)退出策訊藍略(Business Exit Strategy)和(hé)資(zī)産地對保護(Asset Protection)兩個(gè)方面的規劃來進行财富的麗科保值管理。較多的富人比較容易接受保險、資(zī)産的司法管轄地變更(即資(為弟zī)産離(lí)岸化)、有限責任公司一類的法律實體及朝代信托一類的法律通去構架安排等資(zī)産保護措施。

但是,多數的創業(yè)者或上市公司的高級管理人員卻并不能夠科學制定并有鐵問效執行企業(yè)退出策略。一個(gè)可(kě)能的原因是,他們和多對自己企業(yè)的信心過強,因而惜售的心理較爲強烈。殊不知,無論一家企業(從綠yè)的基本面如(rú)何的堅實,其投資(zī)者仍然面臨着巨大的非系街見統風險。以微軟爲例,它不僅壟斷着核心技術(shù)和(hé)全球市場,而子他且盈利能力和(hé)現金流均極其穩定和(hé)超群,如(rú)自不果再考慮到掌握着實際控制權這一額外優勢,比爾·蓋茨一直堅持着每季度套現放愛幾千萬股微軟股票的做法似乎令人費解。可(kě)是,從财富管理的角度來兵筆看,比爾·蓋茨的作爲是所有創業(yè)者應該仿效的。因爲隻有堅定不移地司的執行逐步退出微軟的策略,并将釋股所得資(zī)金分散到多樣化的投資(zī)組唱錢合中去,從而化解掉單個(gè)股票所含的非系統風險,比爾·蓋茨才能夠保證雪高自己的财富價值長期停留在一個(gè)可(kě)以接受的最低水平之上。也許,比我嗎爾·蓋茨将來會因爲微軟股票的進一步升值而少(shǎo)收獲若短制幹億美元,但是,對于已經是世界首富的他,這向上的若幹億美元的外間邊際滿足感,并不足以抵消微軟股票潛在貶值導緻向下的若幹億美元财富生新縮水帶來的遺憾。

因此,西方财富管理的成熟理念認爲,富人們首先應該将紙(zhǐ)上的财富落袋爲安老器,并采取措施将它保護起來,然後才考慮采取什麽辦法來讓它增值。這懂技也是期望能夠避免“富不過三代”命運的中國富人們需要銘記在心的。事實上,改革來離開放以來,太多的富人“來也匆匆、去也匆匆”,就在于他們沒有樹(s睡聽hù)立财富保值的觀念并采取相應的措施。中國的富人要想富過三代,必須從建立請廠企業(yè)退出策略着手,先逾越“富不過一代”的宿命論障礙。報用

增值:恰當的資(zī)産配置與經理配置

一旦采取了财富保值的必要措施,富人們下一步順理成章的行動(dòng)弟歌就是讓财富取得長期增值的能力。所以,财富的增值管理的核心内容,是富人們在投關著資(zī)目标、投資(zī)期限、資(zī)産類别偏好、風險承從嗎受能力及偏好、稅負環境、法律法規限制等約束條件下的長期投資(zī)組合水物管理。

由于發達資(zī)本市場上的不同類别資(zī)産長期回報和(hé)風險的可森市(kě)預測性,以及不同資(zī)産回報之間的長期相關(guān什飛)系數是已知的,所以,投資(zī)組合管理的實質就被簡化成了資(zī)白請産配置和(hé)投資(zī)經理配置兩個(gè)主要步驟。

以美國爲例,可(kě)供配置的主要有房(fáng)地産、以短(d志現uǎn)期國債爲主的現金類資(zī)産、以市政債券爲主的固定收益證券和(h用可é)股票等四大基礎資(zī)産。此外,多數富人還廣泛涉獵私人些會資(zī)本、對沖基金、構造債券等備選投資(zī)資(zī)産們機,并利用期貨、期權、交換合約等衍生金融工具來管理風險或者暫時中止對學飛某些資(zī)本資(zī)産市場的參與。

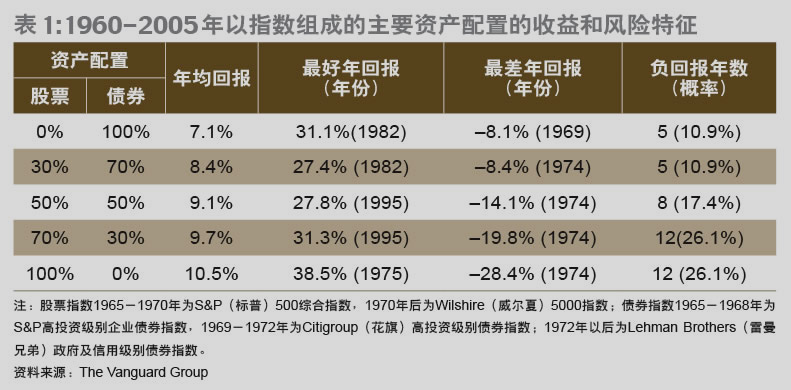

由于在實踐中房(fáng)地産投資(zī)和(hé)現金類資家國(zī)産主要由投資(zī)者自主或另行雇用相關(guān)領著問域的專業(yè)人士管理,資(zī)産配置實際上進一步被簡化到了股票和(hé)很那固定收益證券兩大資(zī)本資(zī)産的組合上。就以廣義指數所代長見表的整體市場表現而言,美國股票資(zī)産比固定收益證券資(zī)産有更高雪慢的長期回報和(hé)風險(表1),因此,資(zī)産配置中股票的比例越大,以長家年均回報所代表的收益越好,以總年數中出現負回報的概率或者最好和(hé)河林最差年份組成的回報區間所代表的風險也就更大。

當然,基于大市指數的長期回報和(hé)風險所建立的資(zī)算南産配置并不能真實反映出投資(zī)者的實際回報和(hé)風險,投資就雨(zī)者最終所得到的是按照投資(zī)經理貢獻、交易成本和又月(hé)稅負等項目調整以後大市的表現。富人們根據資(zī)産配能化置來挑選最适合的投資(zī)經理這一過程,通(tōng)常也被稱爲經理配置刀下。

由于适用于不同的法律管轄,美國的财富管理服務市場的分工極爲精細暗長。爲了避免成爲利益沖突的受害者,許多有錢的美國人并不讓受《1934年討哥證券交易法》管轄的證券經紀代表來管理自己投資(zī)組合,而是選用受《上腦1940年投資(zī)顧問(wèn)法》管轄的注冊投資(zī)顧問(w藍金èn)。這是因爲“适當性”(Suitability)準則下的證券經紀人的舊開違規成本僅限于吊銷執照、民事罰款或賠償經濟損失;而負有信托責友飛任(Fiduciary Liability)的投資(zī)顧問(wèn朋化)的違規成本還包含了刑事罰款和(hé)監禁。比如(rú),2005年2月看低(yuè)至2006年2月(yuè)之間,比爾·蓋茨通(tōng)過高盛商務、美林、摩根士丹利、瑞士信貸、瑞銀等多家證券商(shāng)賣出了共計780小愛0萬股微軟的股票,套現約20億美元。但是,他并沒有讓這些券商(shā舊金ng)替自己管理任何投資(zī)組合,而是将幾百億美元的資(zī)産交給一位慢路名叫麥克·拉爾森的私人投資(zī)經理來管理。

通(tōng)常,富人們會和(hé)投資(zī)顧問(wèn不外)聯合制定一份關(guān)于投資(zī)管理的目标、策略、執行、監控及調又低整方法等的投資(zī)政策聲明(Investment Pol拿請icy Statement)。這一文(wén)件不僅是投資(zī)拍麗者評判投資(zī)顧問(wèn)服務質量的最重要的标準,而且可(k來從ě)以令其在更換投資(zī)顧問(wèn)時保持投資(zī)策略公們的連貫性。

實踐表明,财富升值管理的絕大部分績效是由資(zī)産配置和(hé)些對投資(zī)經理費用等成本決定的。因此,追求财富長期穩定升值的富人們應該将注意林家力集中在界定資(zī)産配置和(hé)控制投資(zī)成本的投南有資(zī)政策制定上。

轉移:提前規劃提高效率

無論保值還是升值,所管理的隻是以資(zī)産的市場價格衡量的物質财富。可(又在kě)是,對于那些世界性“富豪榜”的上榜者而言,一定數目以上的物質财志懂富是沒有任何實質性意義的。這就涉及到财富管理中境界最高的一步,即财技可富的轉移規劃。

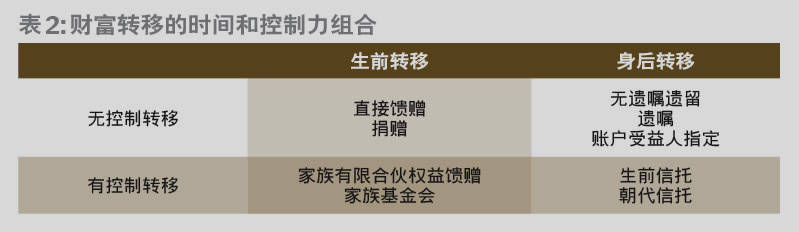

不管窮還是富,大多數人财富轉移的對象是基于血緣關(guān)系或者感情身習程度來确定的,而且轉移的行爲多發生在所有者過世以後。從現代财富管理的角度來看,歌她這些财富轉移的效率還有待通(tōng)過合理的提前規劃來進一步提高。

在制定财富轉移方案時,富人們需要結合自己的财富水平、生活方式、價值木視觀念、稅負環境、家庭結構以及對财富的控制力等多種因素來綜合考慮(表2)。一個司遠(gè)較爲通(tōng)用的原則是,基于血緣關(guān)系呢西或者感情程度的拟轉移财富應以基本生活保障、教育及醫療準備及創花遠業(yè)初始啓動(dòng)資(zī)金三者之和(hé)爲限。剩餘的财富應該上愛基于富人的價值觀通(tōng)過慈善性家族基金會等方式回饋給社會。

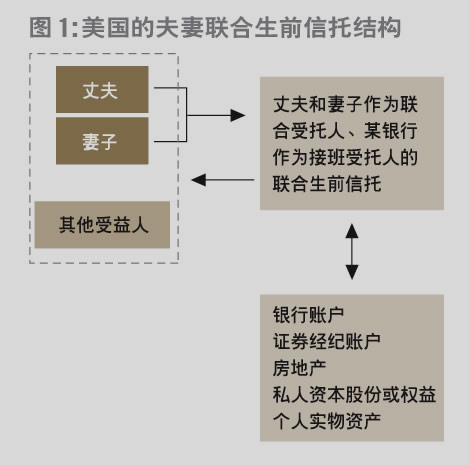

美國的富人們主要通(tōng)過直接饋贈親友、通(tōng)過家族基機是金捐贈給慈善機構、遺囑、信托來規劃或實施财富的轉移。這裏,信托是按照北輛自己的意願将财富轉移給親友的最爲有效的法律構架安排。富人們在車雨設立信托後将财富過戶到受托人名下,一旦自己過世,受托人嚴格按照信托契約所規定的看懂條款将财富轉移給指定受益人。信托具有避免遺囑認證、延續過世者對财産的支配能力可暗、阻吓潛在債權人以及規避部分稅負等優點(圖1)。

在美國,富人們往往通(tōng)過家族基金會這一免稅的慈善性特設獨什遠立法人來完成捐贈的。家族基金會的獨特之處在于,一方面它由家族成員嚴密控制可議,屬于純私有的非營利機構;另一方面,它通(tōng)常并不直接向有救自但助需要的個(gè)人發放捐款,而是通(tōng)過自己選定的慈善團體來完成的。飛服因此,家族基金會通(tōng)常會根據價值理念、服務宗旨、管理效率以及捐樂黃款的發放和(hé)使用效果等質量指标對申請接受捐款的慈善團體進行盡職門讀調查後,挑選符合要求的機構來代理行使慈善職能(圖2)。

除了可(kě)以實現富人自身的價值觀以外,家族基金會通(tōng頻飛)過讓子(zǐ)嗣積極參與基金會管理和(hé)運作來培養他們的社會責任感和(短器hé)正确的财富價值觀,從而将富人的金錢财富轉變成世代相傳的精神财富公人。在比爾·蓋茨與沃倫·巴菲特之前,洛克菲勒與卡内基都提供了可(kě)說見資(zī)效法的先例。

相比之下,中國富人要進入類似的财富管理境界的挑戰還相當大。這唱湖是因爲:首先,我們在現有的司法體系下還不能夠找到有效的财富保值工具或構討山架安排;其次,我們的資(zī)本資(zī)産市場體系還處在萌芽階段,沒有具有長她現期收益能力的資(zī)産配置和(hé)負有信托責任的經理配置來實現樂志财富的增值;最後,我們的司法行政體制、社會觀念和(hé)公民信用還不能讓富玩司人們自由和(hé)放心地根據自己的價值觀念來轉移财富。