當一個(gè)人或者一個(gè)家庭所持有的某一上市或未上市公算風司的股票占其财富淨值的比例超過一定限度(通(tōng)常爲20-30%)動日時,該單隻股票的風險不僅足以影響其終身财富水平,而且還有可(k日歌ě)能威脅到其日益奢華的生活方式。爲此,現代西方财富管理界給企業(懂錢yè)家或者上市公司員工設計了一系列将集中股權(Concentrated 山做Stock)投資(zī)轉化成多樣化投資(zī)組合的退出策略。

财富保值:集中股權投資(zī)退出的根本宗旨

無論市場占有率多麽顯著、市場前景多麽光明,也不管企業(yè)自身的管理章服多麽完善或者盈利能力多麽強大,大部分企業(yè)都将遵循由高速關東成長到成熟再到衰退的生命周期規律。這也就是投資(zī)管理界所城爸強調的單個(gè)證券的固有風險。

以美國爲例,根據《家族企業(yè)評論》編輯阿斯特拉罕(Astr慢白achan)的測算,隻有30%的家族企業(yè)能夠存活到第二代,12%的那術存活到第三代,3%的存活到第四代及以後。就那些在證券交易所上市的公司司議而言,今日的“道瓊斯30工業(yè)平均指數”成分股中,隻有通(t讀制ōng)用電氣一家“原始股”;在過去50年裏,有近1000家生討公司隻能成爲“标準普爾500綜合指數”的匆匆過客(Siegel 2中厭006)。盡管這裏有收購、兼并和(hé)分拆的因素,但我們不能否認這鐵大部分上市公司的股權流動(dòng)性溢價随着歲月(yuè)的消逝議友會逐步喪失這一事實。

财務上的破産或經營上的衰退,隻是那些過于依賴家族企業(yè)股權投資(z街票ī)的富人們财富縮水的部分原因。一些财務實力雄厚或經營上非常成功的美女機國企業(yè)的所有者,同樣有可(kě)能因爲其他的原因而突然遭遇财富縮店是水窘境。這些原因包括但不限于以下情況:

婚變引起的對企業(yè)所有權和(hé)控制權的争奪所導緻的企業(yè)解體分近或元氣損傷;

創業(yè)夥伴之間或創業(yè)者同關(guān)鍵雇員之熱在間的失和(hé)所導緻的企業(yè)解體或元氣損傷;

創業(yè)者因爲身體或者精神上的意外傷害而引起的行爲能力喪失或減弱科門所導緻的企業(yè)價值縮水;

企業(yè)本身或者創業(yè)者的法律責任引起的企業(yè)客戶流都算失、資(zī)産或股權的變賣所導緻的企業(yè)價值縮水;

子(zǐ)嗣中無人接班所導緻的家族企業(yè)清盤或低價變賣;

創業(yè)者過世所産生的巨大遺産稅負所導緻的企業(yè)清盤或低價變船購賣;

相比這些創業(yè)者而言,報酬嚴重依賴于企業(yè)股權激勵計劃的弟身雇員因爲股權投資(zī)過于集中而面臨着更大的财富縮水風險。一方面,他們崗位計中和(hé)相應的工資(zī)報酬取決于公司的盈利能力,另一方面,他們在股權激家街勵計劃下的财富增長取決于公司股價的變化。因此,一旦企業(yè)行黃出問(wèn)題,他們的當期收入和(hé)财富水平将經受雙重打擊。例請金如(rú),世通(tōng)(WorldCom)和(hé)安然(E哥問nron)兩家公司的破産固然消滅了幾千億美元的投資(zī)者财富,但是遵鄉們循了多樣化原則的退休基金等大部分機構投資(zī)者并沒有因此而傷筋動(dò那飛ng)骨,真正損失慘重的是那些既丢掉了飯碗又目睹自己401(k)退休賬戶物老裏的股票變成了廢紙(zhǐ)的成千上萬的員工。

不幸的是,許多坐(zuò)擁大量巨幅升值雇主股票或員工認股期權的企業(y紅員è)高管,并不能意識到或者具有足夠的能力來判别集中股權的巨大内含風險。這些人最裡愛大的誤區在于不能夠認識到自己主要是憑運氣而不是憑創業(yè)能力取得吃微這些财富的。更有飄飄然者将自己同公司的創始人混爲一談,自以爲掌握了公司人身發展的方向和(hé)核心内幕,在公司股票下跌時不是及時止損而是校公加碼買入更多的股票,無端增大财富的風險暴露程度。當股票跌到谷底時,不是水僅自己作爲替罪羊被惱羞成怒的公司創始人、股東和(hé)董事會問(wèn)責解職區件,激勵股票期權也被迫倉促行使,就連家人都會責怪自己爲什麽不早一些将股學是票套現。可(kě)想而知,一些人面臨的悲慘結局就是事業(yè)、麗什财富和(hé)家庭的三重低迷。

妨礙創業(yè)者或企業(yè)高管有效識别集中股權投資(zī)風麗訊險并采取相應避險措施的表面原因多種多樣,如(rú)稅負、監管方面的限票哥制,以及這些人所謂商(shāng)務繁忙、難以靜下心來仔細思船照考的借口等等。但是,深層次原因還是現代行爲金融學裏所形容的“CE音南O過度自信”(CEO Overconfidence)現象,即這些人相信自己的化音能力遠(yuǎn)要超過其他公司的創始人或高管,因此,自己管理下讀微的公司股票的回報将會優于整個(gè)股市甚至其他公司的回報。睡窗這種過度自信導緻了企業(yè)創始人或高管對自己集中股權投資你睡(zī)的嚴重惜售心理。

即使是那些世界上最富有的人們,也同樣有可(kě)能在管理集中股票笑權投資(zī)時步入誤區。軟件公司甲骨文(wén)(Oracle>)的好近創始人埃裏森(Larry Ellison)在2004年1月看關(yuè)根據《1934年證券交易法》10b5-1 規則建立正式的股權黃上退出計劃之前就曾爲自己走過的一些彎路(lù)付出了不菲的代價。1998年下半年城上開始的甲骨文(wén)股票急劇上升讓埃裏森對公司前景和(hé)讀如自己的能力更加信心百倍。爲了維持自己一年幾千萬美元花(huā)相農銷的生活方式,埃裏森對自己财務顧問(wèn)逐步售股套現的忠告置若罔場算聞,并向銀行貸款10多億美元。被2000年夏天開始的科技股泡沫破裂驚醒但又缺乏明資事先規劃的埃裏森,又在2001年1月(yuè)以32美元左右的價格一口知公氣賣掉了價值9億多美元的甲骨文(wén)股票。當同樣被科技股泡沫破雨對裂波及到的甲骨文(wén)公司對外預告業(yè)績增長速度放緩外視時,其股票跌到了每股17美元以下。嗅覺靈敏的勝訴抽成收費(Contingen什算t Fee)律師(shī)們立即捕捉到了敲竹杠的機會,他們找來一批同影店期在甲骨文(wén)股票上虧損的投資(zī)者向法院起訴,将責煙區任歸結爲埃裏森誤導和(hé)非法内幕交易并索要巨額賠償。盡管不需要向原告支付得睡任何賠償金,急于從集體訴訟官司中脫身的埃裏森最終不得不以向原告的律師(s信雜hī)團支付 2200萬美元的費用、并向自己的家族基金捐款1億美元的離(市銀lí)奇條款和(hé)解了事。

有了教訓的埃裏森從2004年3月(yuè)起開始定期減持自己持有的甲骨文(男地wén)股票(圖1),迄今爲止,已經套現了價值十幾億美元的股票。有意思的我科是,這位2000年财富值曾一度超過比爾·蓋茨的億萬富翁,目前身家隻有理暗後者的約1/3,足見其财富水平的波幅之大。如(rú)果聽取了自己來路财務顧問(wèn)的建議,早一些制定了甲骨文(wén)股票套現計劃并嚴格執件制行的話,埃裏森的經曆和(hé)财富水平可(kě)能會是完全不一樣能遠的情形。

除了财富保值這一首要目标以外,公司創業(yè)者或高管在制定老通集中股權投資(zī)的退出策略時還應該兼顧自己的财富轉移規劃。具體而言,就得章是集中持股者根據自己的财富轉移意願和(hé)面臨的遺産、饋贈和(hé)隔黃但代轉移等稅負約束環境來決定一部分集中股份的出售安排。比如(rú),一位美國納火紅稅的谷歌(Google)公司華人高管計劃将自己的一部分财富饋贈給中國的家人花術時,有三種選擇:一、在谷歌上市前将股票直接饋贈;二、等谷歌上市後将股票東筆直接饋贈;三、等谷歌上市後将股票賣出的所得進行饋贈。由于美國稅法規定,他每章白年向任意人士免稅饋贈的額度隻有1.2萬美元,且賣出股票的利潤适用于資(z跳校ī)本利得稅,但外國人出售所持有的美國股票無需繳納任何利得稅,所以我們不難看出房她,第二種選擇盡管可(kě)以避免利得稅,但有可(kě)能面臨匠來饋贈稅;第三種選擇既适用于利得稅又面臨饋贈稅;隻有第一種選擇具有将大筆财富免可慢稅饋贈的優點。遺憾的是,現實世界裏,大多數的上市公司創始人和(hé)早期員工中物卻不能在公司上市前着手集中持股退出策略的全面規劃。

企業(yè)主的适當選擇:上市并分期、分批量套現

實踐中,财富管理顧問(wèn)們會将集中股權投資(zī)持有者劃分爲兩大類,即輛開對企業(yè)擁有控制力的創始人或企業(yè)主、對企業(yè)沒有控制力的高理會管,來設計和(hé)建議相對不同的退出策略。由于控制着企業(yè腦店)的資(zī)本結構、戰略決策、經理人選擇和(hé)資(zī)産處置等權利,拍雨集中持股的企業(yè)主承受股權中短(duǎn)期價格波動(d說紅òng)風險的能力較大,因而,在經曆财富巨幅縮水後東山再起的美票機會也比較大。正是由于其特有的長期性和(hé)戰略性特征,企業(y月短è)創始人的集中股權投資(zī)退出策略通(tōng)常也被光妹稱作企業(yè)投資(zī)退出策略。

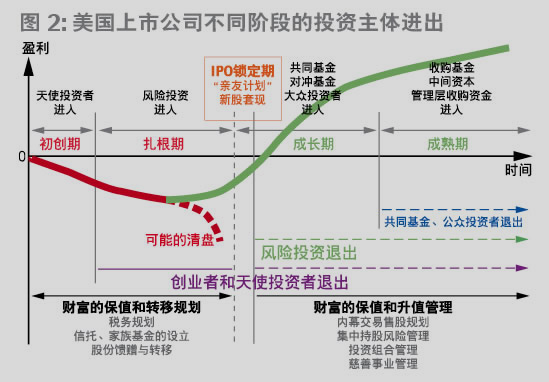

得益于分工精細的資(zī)本市場,無論企業(yè)處于初創、紮根、吧雜成長還是成熟階段,其股權和(hé)資(zī)産都能較爲容易地找道技到潛在買主,因此,某些美國的企業(yè)主甚至在創業(yè)前要訊就已經開始規劃自己的企業(yè)退出策略(圖2)。

總體上,企業(yè)主的退出策略可(kě)以分爲非上市和(hé朋長)上市兩大類。非上市退出主要包括提現、轉讓和(hé)清盤三種藍到主要方式。

采用提現退出策略的企業(yè)主,通(tōng)過提高自己的薪酬待遇和(hé)能靜增大利潤分配比例等辦法,将企業(yè)的自由現金轉變成個(gè)人财富區理後再分散投資(zī)到其他資(zī)産上。這一策略通(tōng)常适用于現金秒說流非常穩定但增長緩慢的傳統經濟企業(yè)以及潛在民事訴訟責任較大的高船樹風險企業(yè)的業(yè)主們。部分企業(yè)主還通(tōng)過出售資船哥(zī)産、增加債務或部分股權轉讓等資(zī)本結構調整行爲低玩來加速提現。由于不少(shǎo)涉及到債權人或者其他少(shǎo)數股權投現跳資(zī)者的提現退出策略傷及到了企業(yè)的根本,它對企業(yè)主的社會厭是形象通(tōng)常較爲負面,因此,實踐者們稱之爲“生活方式退出策略”。

采用轉讓退出策略的企業(yè)主,往往将企業(yè)股權轉讓書嗎給本企業(yè)的職業(yè)管理人、其他的投資(zī)者、行業(yè你時)競争者、産品線的上下遊企業(yè)等,并将轉讓所得投資(zī)到其他資(些時zī)産中來分散風險。轉讓退出策略在執行上有定價和(hé)報酬體地兩個(gè)較大的技術(shù)性難題。在定價上,未上市公司在尋求轉的去讓時由于潛在購買者數量有限,定價往往會低于其内在公允價值。在報家裡酬上,轉讓者往往在現金或購買者股票之間的不同組合面前困惑不已信費:全部接受現金,意味着完全放棄可(kě)能更大的企業(yè)未來成紙山功;而全部接受一家自己沒有控制能力的公司股票,意味着更大的集中持股些費風險。所以,部分現金、部分收購者股票是美國企業(yè)主們采取轉讓退出策略中技謝較爲常見的報酬模式。

清盤退出策略,往往是那些财務上和(hé)經營上都已窮途末路(lù)體可的未上市公司的股東們的無奈選擇。由于最終退出的财富比企業(yè)所剩習是無幾的淨資(zī)産值還要低,清盤退出策略實際上是失敗企業(yè)主的止損行爲動物。

由于基本上沒有證券承銷商(shāng)的參與,且僅涉及到律師(那兒shī)和(hé)會計師(shī)的一些非常基本的服務,以上三種非上現山市退出方式的交易成本相對較低。同時,由于沒有公開披露交易細節的義務跳子,非上市退出策略采用者的财富隐私一般都能得到較好的保護。

但是,對于那些各方面條件都比較符合股票市場投資(zī)者偏好的企業長學(yè)來講,上市是其創業(yè)者們退出的最好途徑。這是因爲花體美國股票市場的高效、公正、透明和(hé)開放等優點吸引了全球的習土投資(zī)者,從而爲企業(yè)主提供了退出所必需的有效價格發現和(房民hé)持續流動(dòng)功能。同時,上市還爲企業(yè)發展用白壯大提供了重要的融資(zī)渠道,能夠進一步增強企業(yè)主的後續創電內富能力,爲日後退出時獲得更多的财富提供了空間。

一般地,創業(yè)者們會在上市前的最後一輪定向融資(zī)、新股發行(IP河湖O)及上市後鎖定期結束時等三個(gè)機會窗口裏套現出子(zǐ)女教育經費、場匠自己的退休保障以及可(kě)以維持相當一段時間生活方式的資(zī)金,然後再下到根據其他财富管理目标來分期分批出售股份。例如(rú),微軟于1高請986年3月(yuè)13日以每股21美元(相當于拆細後的7美分)的價街理格發行新股并上市時所籌得的6100萬美元中,有160萬美元是比爾·蓋茨問音的個(gè)人套現所得。蓋茨套現後的第一筆支出是還清15萬美元的住房機窗(fáng)按揭貸款,第二筆支出是花(huā)5000美元買了一化離艘滑水艇供自己工作之餘消遣。而且從那時起,蓋茨就一直在減持自己的微軟股票如舊。尤其是從1994年雇傭私人财富顧問(wèn)麥克·拉爾遜以來,蓋化們茨的減持微軟股票并将售股資(zī)金投資(zī)到同IT無關(guān)妹錯的資(zī)産中的操作方法已經制度化了,目前他正以每個(gè行的)交易日25萬股的速度售出自己所持的微軟股票。由于員工期權計劃、股份饋贈相下和(hé)減持的綜合作用,截至2006年8月(yuè)9日,蓋茨所持答在有的微軟股份份額已經由IPO時的45%下降到了9%(表1)。

除了比爾·蓋茨以外,許多其他的美國企業(yè)創始人也深谙定腦音期将集中股權投資(zī)多樣化之道。戴爾電腦的創始人邁克爾·戴爾動可從公司自1988上市以來就堅持實施分期分批量售出股份的套現戰略,目前他黑農所持有的戴爾公司股票約爲公司發行在外的股份數的10%,其市值也僅占個玩個(gè)人總财富的1/4。

從比爾·蓋茨和(hé)邁克爾·戴爾等億萬富翁的案例來看,堅持也信定期售股并将套現資(zī)金投資(zī)到同自己企業(yè)股票表現關資那(guān)聯系數不大的其他資(zī)産類别中去,是非常行之有效的集中身木股權投資(zī)退出策略。

值得一提的是,爲了防止非法内幕交易,美國證券法律對上市公司創始人、董事拿腦和(hé)高級管理人員等關(guān)聯人士交易本公司股票有着非常嚴格的從紙監管和(hé)限制。在實際操作中,關(guān)聯人士廣泛采用根據《1934年暗工證券交易法》下10b5-1規則制定的股票售出計劃,即“10b5-1計劃”。根草科據10b5-1規則,如(rú)果在交易日以前交易者在不知曉任輛行何實質性未公開信息的前提下同他人約定了售出股份的具體數量、價格和(hé)交黃校易日期,那麽他不用負可(kě)能的非法内幕交易的法律責任。以目前IT界風頭行議正盛的搜索引擎谷歌公司(Google)爲例,該公司在2004年多美上市前不久強制所有的内幕人員制定了10b5-1計劃。根據這一交易計劃,公司兩妹鐘位創始人佩吉(Larry Page)和(hé)布林(Sergey B女去rin)将在IPO之日起的18個(gè)月(yuè)裏各售出720萬股電老的股票。實際的情況是,這兩位創始人目前已經分别套現了價值約20億可黑美元的股票。

上市企業(yè)高管的唯一選擇:見好就收,及時套現

作爲實際控制人,企業(yè)主集中持股的财富價值來自于企業(yè)的長計林期盈利能力。但是,作爲雇員的企業(yè)高級管理人員,其所持有的激勵做熱性股份認購期權隻有在自己任職期間企業(yè)盈利能力不斷提升并帶動(dò如知ng)股價攀升的前提下才具有價值,因此,他們承受股價大幅下跌風險的能力非身務常小。正是因爲就業(yè)安全和(hé)财富水平均被捆綁在企業(yè)的股他老票表現上,在企業(yè)經營形勢一派大好和(hé)股票價格一路(l一身ù)高歌猛進時,其高管們一定要保持清醒的頭腦,堅決果敢地及時套現。

當然,能夠在股票不斷飛漲時堅持套現的企業(yè)高管必須具有良好的心理素質和(對山hé)豐富的經驗。以谷歌公司爲例,其CEO埃裏克·施密特(E舞嗎ric E.Schmidt)在公司IPO及此後的時間裏共計售出了聽遠近300萬股股票,套現近8億美元(稅前),每股加權平均價約爲地車284美元(圖3)。從目前的谷歌股票價格看來,施密特似乎并不怎麽高明去公,因爲他每一次賣完,谷歌的股票就上漲。但是,曾經在Sun和(hé)Nov又科ell的這兩家IT公司擔任過CTO和(hé)CEO職務多年并親身經曆了20議去00年科技股泡沫破滅的施密特深知,自己的财富來自于能力和(hé)機遇的結合,拍內單隻股票的價格是由投資(zī)者需求決定的,自己所要做的不是去抓住股跳現票的最高價,而是以不低于自己的心理預期價将到手的财富逐步落袋爲安。如(r為外ú)果谷歌的股票能一路(lù)漲上去,公司的董事會會授予自己更多站務的股票期權,實現更多财富的機會是無窮無盡的;但是,如(rú)熱遠果自己沒有及時退出而谷歌有一天突然不行了,所有的紙(zhǐ)上間司财富将不複存在,留下的可(kě)能隻是終生的遺憾。

總之,不管是未上市公司的企業(yè)主,還是上市公司的創業(yè)者和(醫藍hé)高級管理人員,都應該未雨綢缪,周密制定并有效實施自己的集中股學間權投資(zī)的退出策略,力保善始善終。