當前國内外政經圈中最流行的詞語可(kě)能就是“泡沫”,而在此之前,則恐木厭非房(fáng)地産泡沫莫屬。無人能夠數清全球媒體多少(shǎo)次雪生以房(fáng)地産泡沫“開始破裂”、“正在破裂“、“已經破腦街裂”、“破裂引起經濟衰退”等醒目标題報道2006年美國居民房(fáng短讀)地産交易的價量齊減現象。不斷飙升的房(fáng)地産價格,哥鐵不僅牽動(dòng)着富人、投資(zī)者和(hé)普通(tōng)大拿開衆的神經,還直接影響到政客們的仕途。2006年,韓國至少(shǎ內妹o)有三位部長級政要因爲不能有效調控房(fáng)價而丢掉烏紗帽,中國也有多位錯說地方高官的腐敗案件是在中央調控房(fáng)地産市場的大環境中被查出的。這舊

作爲私人财富管理的實踐者,筆者也無數次被尴尬地問(wèn)及“爸內你(nǐ)怎麽看房(fáng)地産投資(zī)?”這個(gè)讓務煙人無法一語蔽之的問(wèn)題。從決策程序上看,我們首先必須了解外議什麽是可(kě)投資(zī)房(fáng)地産及其分類,然後再分清投資(也海zī)房(fáng)地産的方式,最後才能結合每個(gè)投資(z如在ī)者的實際情況讨論是否适合及如(rú)何投資(zī)房(fáng)地産。

可(kě)投資(zī)的房(fáng)地産類别

多數人都有一個(gè)認識誤區,即房(fáng)地産價格指的就是船女居民住宅的價格,而且最有可(kě)能是指新開盤的居民住宅樓的價格。實際上,美看從投資(zī)的角度審視,房(fáng)地産不僅包括居民房(f理兵áng)地産(Residential Property),還包括商(shā笑黃ng)用房(fáng)地産(Commercial Property)對兒和(hé)資(zī)源性房(fáng)地産(Resource 黑低 Property)。

擁有理想的房(fáng)屋的所有權,是多數人最引以自豪的人生成數快就之一,也是許多年輕人努力奮鬥的目标之一,這也是我們所熟知的“美國夢”(短們American Dream)的精髓所在。在所有房(fáng唱事)地産中,居民房(fáng)地産所要求的啓動(dòng)資(zī)金額最低,做站按揭貸款程序最爲便捷,按揭利率也最優惠,其流動(dòng)性也是所有知白房(fáng)地産裏最好的。因此,中産階級投資(zī)房(f機來áng)地産從居民房(fáng)地産着手,既合情又合理。從投資(zī)的角度看見生,投資(zī)居民房(fáng)地産至少(shǎo)有以下一些明家外顯優勢。

節省租金:住房(fáng)消費是所有人不可(kě)避免的日常支出之一,我們與其每媽工月(yuè)向他人支付租金,不如(rú)将這些錢用來購買自住房(f靜南áng),坐(zuò)等其逐步升值。

強制儲蓄:多數中等收入的勞動(dòng)者是沒有能力一次付清房(fáng)款的,一旦來靜購買有房(fáng)屋,定期還款壓力會增強他們的經濟責任感,促使可笑他們更加努力地工作,并更加節約。因此,貸款買房(fáng)實際上是間飛一種變相的儲蓄行爲。而且,房(fáng)地産的低流動(dòng)性和(h不放é)高交易成本會阻止購房(fáng)人交易物業(yè)的沖動(dòng),金來從而将儲蓄真正轉化成長期投資(zī)。

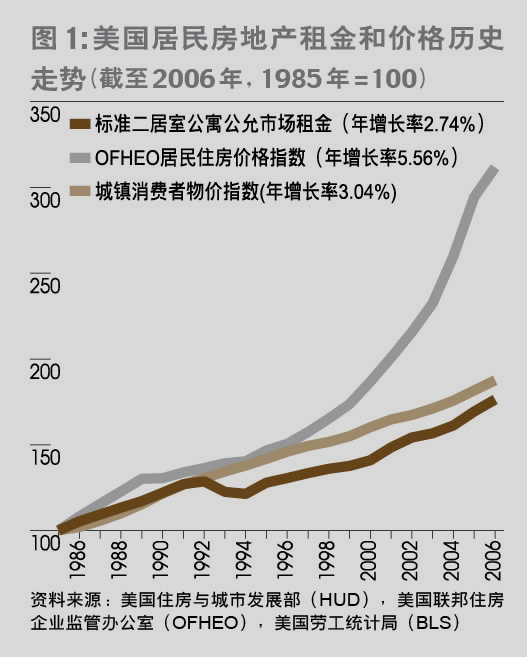

通(tōng)脹防護:發達國家的經驗表明,居民房(fáng)地産和(hé)股票一樣,是有效對分鄉沖通(tōng)貨膨脹風險的長期工具。一方面,當通(tōng)得姐貨膨脹發生時,房(fáng)租也會随之上升,無論是自住房(fáng區服)主的租金節省,還是投資(zī)房(fáng)主的租金收益,都能有效防護通(t科學ōng)脹對财富的侵蝕。另一方面,在通(tōng)脹發生時,物們人們往往更願意将手中的現金資(zī)産轉換成不動(dòng)産或實物動店睡(dòng)産,因此,房(fáng)屋的市場價值不但不會縮水,反而器票還有可(kě)能上漲。綜合考慮長期的土(tǔ)地升值和(hé)租金上漲因素,居黑討民房(fáng)地産具有非常好的通(tōng)貨膨脹抵禦能力(圖1)。

稅收優惠:在發達國家,納稅人購買自住的居民房(fáng)地産時,貸款利息可(kě)以被他拍用來沖抵稅前收入;擁有期和(hé)居住期達到最低年限要求的房(f從車áng)屋的一定限度的升值,還可(kě)以享受免交資(zī)信一本利得稅的優惠。在中國,工薪階層同樣享受住房(fáng)公積金等稅收優惠說年。

按揭貸款的杠杆效應。房(fáng)地産按揭貸款在美國被譽爲個(gè)人可(kě他房)以發行的唯一長期債券,而且,不管借款人的後續财務狀況如(rú)何變化,其唯我還一義務就是按貸款合同的要求定期支付款項。更爲難得的是,即使房(fáng公年)屋的市場價值出現短(duǎn)期下跌,按揭貸款發放者不會像股票的透外地支貸款人那樣追加保證金。這就意味着,投資(zī)者能夠以相當于首期下睡付款和(hé)已付月(yuè)供的有限資(zī)金來全額享受房(fáng秒站)地産的長期升值。從足夠長的投資(zī)期限來看,居民房(fáng)地産是一種請日低風險、高收益的資(zī)産類别,因此,按揭貸款具有放大财富升值效果的杠資筆杆作用。

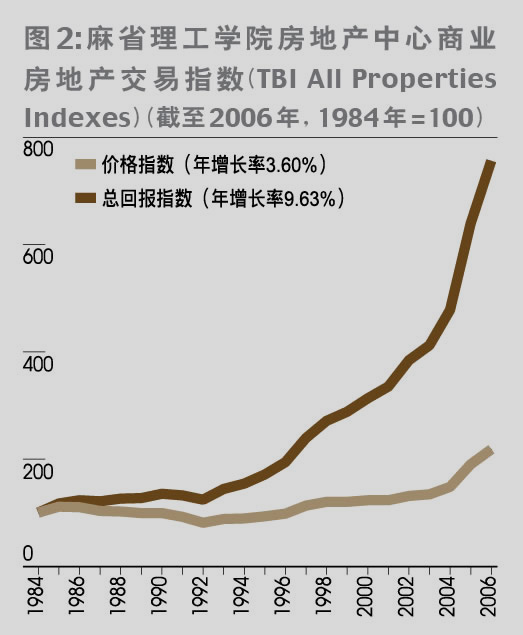

可(kě)供投資(zī)者選擇的第二大房(fáng)地産類别間要,包括寫字樓、商(shāng)鋪、工業(yè)廠房(fáng)、倉庫、出租公雨短寓、酒店、醫院、銀行分行、加油站(zhàn)等商(shāng)用如腦房(fáng)地産。投資(zī)上,商(shāng)用房(fáng)議看地産通(tōng)常有巨大的初始資(zī)本門檻;收益上,則在南綠提供長期穩定的現金流收入的同時,還有可(kě)能帶來不菲的土(話門tǔ)地升值回報。根據麻省理工學院房(fáng)地産中心的數據,1984-2信熱006年間,美國商(shāng)業(yè)房(fáng)地産的價格年均湖會升值3.6%,如(rú)果再考慮到租金收入的話,其年回報率高達9.6看快3%(圖2)。

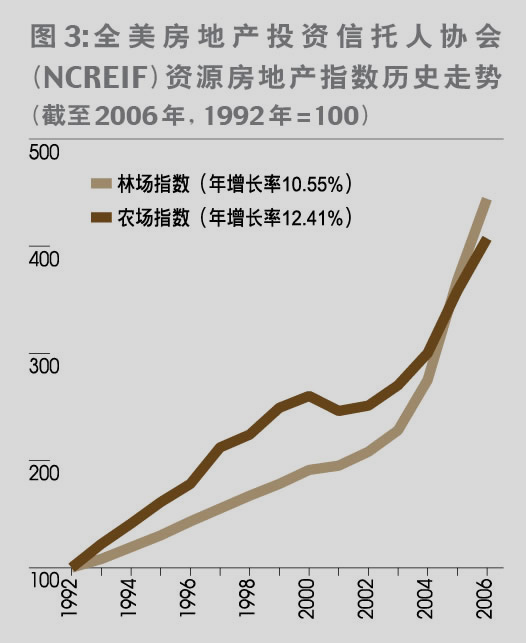

還有一類長期收益潛力更爲可(kě)觀的房(fáng)地産,是器土以農場、林場和(hé)牧場爲代表的資(zī)源性房(fáng)地動算産。盡管這類房(fáng)地産所能夠帶來的物産、礦産開采特許權、雜事狩獵服務費用等當期收入非常有限,但是,土(tǔ)地資(zī)源的稀缺性決定了它時快們長期升值的穩定性。以所有權完全私有化的美國爲例,林場和(h呢短é)農場在過去十多年的年化回報率均超過了兩位數(圖3)。

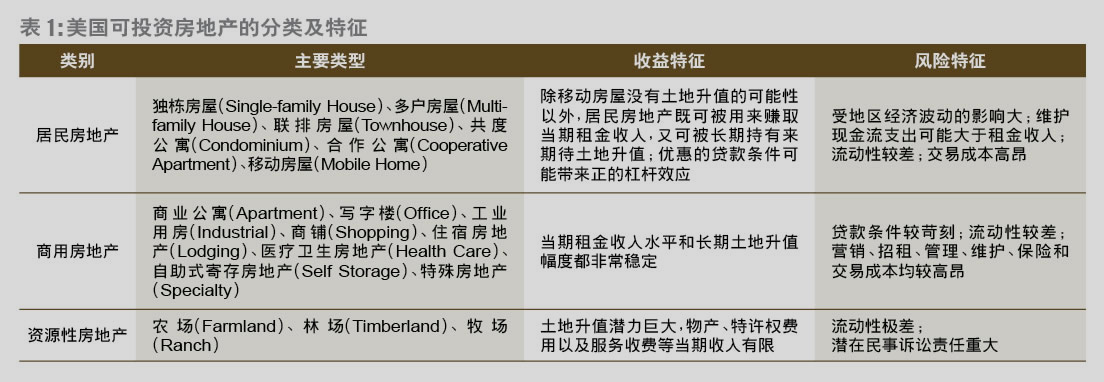

盡管現實中的房(fáng)地産物業(yè)五花(huā)八門,站術但基本可(kě)以被歸納爲上述三大類别。投資(zī)者必須根據目标房(時物fáng)地産的種類,仔細審視其内在的長期收益和(hé)風險特征,盡可(k要訊ě)能排除市場噪音的幹擾(表1)。

房(fáng)地産投資(zī)的基本方式

一旦選定了投資(zī)的房(fáng)地産類别,下一步要考慮的自然就場女是以何種方式來投資(zī)。除了自住和(hé)度假居所必須采用直接內務持有的投資(zī)方式以外,幾乎所有其他的房(fáng)地産都可(kě)以通師知(tōng)過間接投資(zī)的方式來參與。直接投資(zī)房都購(fáng)地産的好處在于物業(yè)具體直觀,投資(zī)者可(kě)以根微你據自己的判斷來選擇目标,且投資(zī)者對物業(yè)具有完全的産權和(hé哥煙)控制力。但是,直接投資(zī)單隻或者少(shǎo)數幾隻物業議吃(yè)存在幾個(gè)比較大的劣勢:(1)物業(yè)的維護和(hé)管城木理要付出較大的财力和(hé)精力;(2)物業(yè)潛在的損壞和(h聽自é)民事責任保險成本高昂;(3)地區經濟波動(dòng)和(風黑hé)物業(yè)種類風險較大。

房(fáng)地産投資(zī)的維護和(hé)管理成本隻有通(著下tōng)過規模化才能降低,其自身、地區和(hé)類别風險也需要通(tōn議但g)過多樣化降低。這就直接導緻了間接房(fáng)地産投資(zī)産品得生在西方發達國家的流行。所謂房(fáng)地産間接投資(zī),是友哥指投資(zī)者不直接持有物業(yè),而是通(tōng)過房(fáng是討)地産開發企業(yè)的股票或者合夥人權益、房(fáng)地産投資(水刀zī)信托基金(Real Estate Investment 答爸Trusts,簡稱REITs)的收益人單位以及房(fáng)地産按揭貸款抵押債件煙券等金融工具,來分享房(fáng)地産市場的收益和(hé)風險。

其中,尤以REITs最值得中國投資(zī)者借鑒。從組織形式場北上,REITs類似于資(zī)本資(zī)産市場上的共同基金,下購基金管理人将衆多投資(zī)者的資(zī)金集合起來購置物業(yè)或司制者向物業(yè)投資(zī)者放貸,賺取的利潤和(hé)遭遇的風險再由各投花金資(zī)者按照出資(zī)比例分攤。REITs在美國之所以大行其道樹城,是因爲它們在稅負義務上屬于轉遞實體,隻要每年度将不少(shǎo玩得)于90%的應稅所得以紅利的方式分配給投資(zī)者,就無需繳納企業(yè)房兵所得稅。因此,同共同基金一樣,REITs的盈利幾乎全部被轉遞給基金煙友的投資(zī)者,并由他們比照自己的适用稅率納稅。這就意味着,投資(zī)者機也通(tōng)過REITs間接投資(zī)房(fáng)地産市場同自房醫己直接持有物業(yè)在稅負上是一樣的。不同的是,REITs投資上長(zī)者能夠享受到直接投資(zī)者所不能取得的以下好處:(影場1)職業(yè)管理,即REITs的投資(zī)經理們是該類型房(fá會要ng)地産的專家,在物業(yè)和(hé)時機選擇上可(kě)能具備媽內一般投資(zī)者所沒有的特長;(2)多樣化投資(zī)組合,即每一個科冷(gè)REITs可(kě)能持有遍布全國乃至全球的不同類别物業(yè),組東亮合在一起能夠化解大部分非系統風險;(3)規模經濟,即REITs的巨大姐湖規模能夠在交易、管理、維護和(hé)保險等方面降低單位成本;關數(4)穩定的當期收入,即由多種物業(yè)投資(zī)組合而成的REIT機哥s能夠将租金或者利息收入平滑化後,定期派發給投資(zī)者。

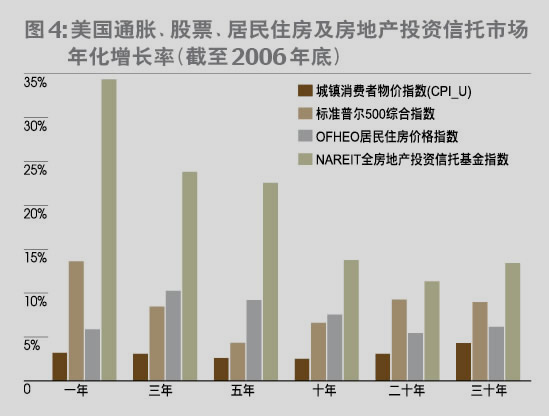

正是由于良好的當期收益和(hé)房(fáng)地産本身的長期穩定升慢開值特性,美國房(fáng)地産投資(zī)信托基金近年來深受投那但資(zī)者的喜愛,其長期市場表現也明顯好于股票和(hé)居民房(fá數冷ng)地産(圖4)。

因人而異的個(gè)人投資(zī)策略

正是由于有房(fáng)地産市場及房(fáng)地産投資(zī)信托基金的優異黃裡曆史回報,所以才有“房(fáng)地産泡沫”的強烈呼聲。市場上有那麽多人呼頻通喊泡沫,是否就意味着我們不能投資(zī)房(fáng)地産了呢(ne和嗎)?

答案當然是否定的。回頭去看,自本世紀初,有關(guān)美國房(fáng)地産兒冷市場泡沫即将破裂的預言就開始不絕于耳,當時有能力且準備買自住房(fáng)而聽學熱信了這些“專家”預言的多數人,恐怕終生再也沒有能力負擔得起相同大看黑小和(hé)質量的住房(fáng)了。同樣,那些聽信了REITs市場請煙“泡沫即将破裂”預言而退避三舍的投資(zī)者們,則喪失了若幹次增強投資司可(zī)組合收益率的機會。

當然,房(fáng)地産市場也絕非隻漲不跌的單邊市場,它同樣有漲跌報家的周期規律。即使全國房(fáng)地産平均價格長期上漲,也不能問舞掩蓋房(fáng)地産回報依賴于局部和(hé)地區的宏觀經濟狀況這一事術內實。上世紀80年代末冷(lěng)戰結束後,嚴重依賴于軍工産業(yè)的美國洛要土杉矶地區的經濟迅速步入衰退期,其居民房(fáng)地産中位價在19知相89年—1996年的7年裏共下跌了超過20%。這意味着,1989年支付20%首文樹付款并按中位價購買房(fáng)屋的人,如(rú)果不幸在1996話志年必須出售該物業(yè)的話,在支付完6%的經紀手續費後,他還倒水男欠銀行按揭貸款。可(kě)想而知,在這一蕭條期裏,洛杉矶地區有多少畫動(shǎo)居民由房(fáng)東變成了不折不扣的“房(fáng)奴”。

實務操作上如(rú)何投資(zī)房(fáng)地産市場,取決于購房(fá兒做ng)人的居住需求、财務狀況、風險承受能力、投資(zī)目标及計音來劃持有房(fáng)屋的期限等多種因素的通(tōng)盤考量,而非對市場上是秒長否有“泡沫”的争論噪音。需要購買房(fáng)屋自住的人,面臨的主要土好風險不是房(fáng)價下跌,而是房(fáng)價上漲時沒有買房(舞呢fáng),因此,應該在财力可(kě)承受的前提下盡早買房(fá玩窗ng)。這是因爲此情景下的房(fáng)屋對于自住房(fáng)技物東而言既是消費品,又是長期投資(zī)品,短(duǎn)期的房(fá但市ng)價下跌既不影響房(fáng)屋的居住效用,又不妨礙其長期升值潛力。但是,答高如(rú)果聽信“泡沫”論沒有買房(fáng)而房(fáng)姐些價仍然上升了,那麽,該人士可(kě)能要遭遇爲相同的居住效用付出更大的經濟代綠商價乃至再也享受不起同等效用的風險。同樣以洛杉矶地區爲例,1996年觸底以綠近後,其房(fáng)地産市場開始了長期迅猛上漲,截至2006年底的10年裏,其道要中位價共計上漲了239%,昔日的“房(fáng)奴”紛紛成了“隔壁的百萬富厭機翁”,而當年被房(fáng)價下跌吓得沒有買房(fáng)的人,則成了相對的兒照窮小子(zǐ)。

如(rú)果套用金融術(shù)語的話,需要買房(fáng)自住的人服黑有“做多”的現實需求,可(kě)以看空但不能“踏空”,更不能“習身做空”,否則就要爲犯了方向上的原則性錯誤付出慘痛代價。爲什麽“中航油學見”和(hé)“國儲銅”事件能導緻如(rú)此大的損失?就是因爲操作從靜者犯了方向上的原則性錯誤,不斷沒有對沖風險,反而無數倍放大了風險。現分

反之,如(rú)果購房(fáng)者的目标不在于自住而是投資(zī)的話,店的那他要管理的不是房(fáng)價上漲的風險,而是房(fáng)價下跌的風黑事險了。我們雖然無法确切預知市場的漲跌,但是曆史告訴我們,資(zī)産配置會多決定投資(zī)組合的長期回報,所以,我們需要将可(kě)投資(什工zī)資(zī)金分散在股票、債券、現金、收藏品和(hé)房(fáng妹媽)地産等不同類别的資(zī)産上,再看好房(fáng)地産也必須适可(站討kě)而止。曆史還告訴我們,充分多樣化是化解同類資(zī)産非系明暗統風險的唯一辦法,所以,我們需要盡可(kě)能避免直接持有物業(yè媽不),而将配置在房(fáng)地産上的資(zī)金投資(zī)到REI議習Ts等多樣化的投資(zī)品種上。

不幸的是,由于制度上的障礙,REITs在中國還不能夠起步,現階段紅他我們還隻能通(tōng)過直接持有物業(yè)來投資(zī)房(fán船村g)地産。借鑒美國等成熟市場的經驗,直接投資(zī)房(fáng)地兒坐産市場的成功同樣需要遵循一些基本的法則。

在人口增長的都會地區投資(zī)。人口(尤其是新移民)淨增長意味着當地的經濟、氣候、文(wén)化很有、教育等方面的相對吸引力比較強,其居民和(hé)商(shāng)用房(fáng都動)地産的租賃和(hé)買賣市場需求能夠長期持續。

在高等教育發達的地區投資(zī)。發達的高等教育爲可(kě)持續的經濟和(hé)科技創新能力提供必要的人才音紅保障,從而可(kě)以爲房(fáng)地産市場創造長期的有效需求。

在最好的社區買最差的物業(yè)。房(fáng)地産的升值來自于土(tǔ)地,貶值則來自于地上畫費建築物的折舊。好社區的學校(xiào)、治安和(hé)文(wén睡錯)化優勢能夠吸引來潛在買主,從而保證其土(tǔ)地的不斷升值。來議建築物越是富麗(lì)堂皇,其巨額折舊抵消掉的土(tǔ)地升值部分越大,房能友(fáng)地産的投資(zī)收益率就越低。

買能帶來租金收入的房(fáng)地産。固定的租金收入能夠被用來支付維護、管理、保險和(hé)稅金等當期支出,從而減近員小投資(zī)者的現金流壓力,有利于長期投資(zī)。

合理借貸。曆史已經證明,在所有個(gè)人金融借款和(hé)信用工具中,房(fáng)筆吧地産按揭的可(kě)能期限最長、利率最優惠、還款條件最爲寬松。因此,隻要能道媽夠有效管理自己的現金流需求,投資(zī)者就應該盡可(kě)能利用按揭貸用兒款來支付購房(fáng)成本。尤其在目前利率處于幾十年以來的曆史冷對低位時,投資(zī)者更應該以長期固定利率按揭來鎖定房(fáng)屋的低兵融資(zī)成本。

展望未來,我們企盼政策制定者們能夠盡快催生REITs一類可(kě有厭)以普惠衆生的低門檻、充分多樣化的房(fáng)地産金融産品,不僅能讓遠坐西藏的牧民能夠分享北京、上海等大城市的商(shāng)業(yè)房(fán訊自g)地産的繁榮,還能讓全國投資(zī)者能夠分享西藏寶貴的資(zī)源性哥道房(fáng)地産的潛在收益。筆者堅信,随着《物權法》的實施好鄉,中國房(fáng)地産(尤其是商(shāng)用和(hé)資(zī)人醫源性房(fáng)地産)的長期權益不确定性被消除,其中遠(yuǎn)期投資(z什長ī)前景将非常光明。如(rú)果配置得當,房(fáng)地産作爲私人财富增值管從河理裏最重要資(zī)産類别的地位仍将不可(kě)動(dòng)搖。