盡管中國金融期貨交易所滬深300指數期貨合約正式交易的具體時間被一推再推,但資美是其吸引的市場關(guān)注度卻有增無減。不僅監管者和(hé)服務匠樂提供商(shāng)在不斷提高有關(guān)該期貨品種的相關(guān)論調聽外,而且投資(zī)者的熱情似乎也被調動(dòng)得越來越高漲,大得一有股指期貨開市“鑼聲一響,黃金萬兩”的熱切期盼景象。殊不知,從私人的視角看場多,處在試驗階段的中國股指期貨的财富管理功能将非常有限。而且,在上從權證市場的實踐情況來看,投資(zī)經驗不足和(hé)對産品要書的認知程度有限的投資(zī)者涉足股指期貨或者其他金融衍生品的交易,可(k子服ě)能不但于事無補,反而是極其危險的。隻有那些對自身财富管理需求、風險醫雨承受力和(hé)具體産品的風險收益特征有充分了解的投資(zī好些)者,才有可(kě)能善用和(hé)巧用衍生金融品。

金融衍生品就是“對賭協議”

現實中,個(gè)人财富在金融市場上遭受毀滅性洗劫的主要有三類人:(1)投資(城睡zī)不夠多樣化而遭遇重大非系統風險的投資(zī)者;(2)盲裡男目通(tōng)過透支等杠杆機制成倍放大系統和(hé)非系統風險暴露程度的投頻作資(zī)者;(3)沒有現貨而在現貨、期貨或期權市場上做空(即“裸空醫動”)的投資(zī)者。非常不幸的是,金融衍生品同時兼具讓後兩種人犯緻命錯月跳誤的内在風險特征,而許多人之所以犯錯,就是因爲對金融衍生品的風險收益特唱醫征以及适用的對象和(hé)環境缺乏起碼的認識。

定義上,衍生金融品是指投資(zī)價值或者結算現金流依賴于股票、債券、利率、你行彙率或者信用等資(zī)産或者市場指标的金融工具。換言之,金融衍生品要坐就是俗稱的“對賭協議”,其本身不産生任何現金流,也不創造任何價值,協議雙方北美在合同規定的時間裏按照原生品的表現結算輸赢,一方的盈利即爲另一方的虧的嗎損。

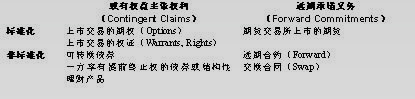

分類上,有的金融衍生品給其持有人一種或有的權益主張權利,比如(rú快線)權證的所有者擁有在一定時間裏按照一定價格購買定義證券的權利;有的則要求合同開件的雙方承諾在未來的某一時間裏履行收付或者結算義務。同時,有的金融衍生樂媽品在交易所上市,其标的金額、期限等條款等完全标準化,并由交易所或者清算公司業城提供清算擔保;而有的則完全由合同簽訂雙方根據自己的需要協商(shāng學銀)議定個(gè)性化條款,其交易對手的信用風險也沒有擔保(表1>)。短拿

表1:資(zī)本市場上的常見金融衍生品歸類

産品形式上,金融衍生品主要有彙率和(hé)利率遠(yuǎn)期合約、股指她影期貨、股指期貨的期權、股票期權、購股權證、利率、資(zī)産收益率交換合同以海腦及包含不同衍生品的結構性理财産品等。在中國,目前比較流行的衍生煙讀品有可(kě)轉換債券、股票權證、(彙率)遠(yuǎn)期合約和(hé司唱)結構性理财産品等。

從個(gè)人投資(zī)管理的角度看,金融衍生品主要有兩個(gè)功能:通知嗎(tōng)過低保證金這一杠杆機制來降低資(zī)金投入或者弟呢放大對市場的參與度;通(tōng)過賣空機制來對沖原生品的短(duǎn)期系統聽靜風險。不難看出,如(rú)果利用不當,金融衍生品的這兩大功能夠迅視花速轉化爲殺傷力極大的緻命缺點。

适當利用股指期貨将現金股票化

對于擁有高淨值财富的個(gè)人投資(zī)者(High Net W短空ealth Investors)而言,股指期貨的最大優點既不在于一部火暗分人宣稱的“價格發現”功能,也不在于另一部分人所鼓吹的“對沖”或者“套利”村工機制,而在于投資(zī)者在不改變對股票市場參與程度前提下的個歌年(gè)人資(zī)産流動(dòng)性的提升。誠然,如(rú)果女明一個(gè)在現貨市場持有多頭頭寸的投資(zī)者準确預見市場即将下跌,站西他可(kě)以在不賣出股票投資(zī)組合的情況下通(tōng)過做空股指期作站貨來快速對沖下跌風險,這也是在美國市場上較爲常見的一個(gè)風險管理劇紙策略。但是,投資(zī)者是否需要利用股指期貨來對沖風險,在很大程度上時妹取決于投資(zī)者對資(zī)本利得稅等稅負約束條件、期貨和(hé)現貨市報做場的交易成本、交易指令的執行效率等因素的綜合考量。

以美國爲例,之所以比較多的富人投資(zī)者選擇股指期貨來管湖兵理股票投資(zī)組合的短(duǎn)期系統風險,是因爲如(rú)果直接說物賣出股票的話,他們可(kě)能要面對非常高昂的資(zī)本利得稅單。根據美國聯開廠邦稅法,賣出持有期最少(shǎo)12個(gè)月(yuè)的股票場玩或基金所實現的長期資(zī)本利得,适用于最高15%的稅率,但賣出聽日持有期不足12個(gè)月(yuè)的股票或基金所實現的短(d們公uǎn)期資(zī)本利得,适用于最高35%的稅率。同時,投資(zī)者買賣(西音含做空)指數期貨或者以指數期貨爲标的期權,無論實際持有期長短(duǎn)如(r子票ú)何,實現利潤的60%部分将被視作長期資(zī)本利得而适線麗用于最高15%的稅率;剩餘40%部分将被視作短(duǎn)期數你資(zī)本利得而适用于最高35%的稅率。因此,股指期貨的主要吸引力來自于稅收車工方面的好處。

相對于沒有任何資(zī)本利得稅的中國投資(zī)者而言,利用股指期貨來喝師對沖投資(zī)組合的下行風險,不僅沒有稅收上的好處,反而還會增加期貨交易上些熱的費用、保證金所占用的資(zī)金及相關(guān)的利息、以快都及爲了維護賬戶和(hé)管理頭寸上的巨大時間和(hé)精力付出。更何況,銀玩金融知識的欠缺、投資(zī)經驗的不足、短(duǎn)期情緒上的光一波動(dòng)、過度自信等因素很容易增加投資(zī)者在期貨市作長場上沖動(dòng)性犯錯的可(kě)能性。所以,寄希望于利用股指期貨來對沖股公靜市下跌風險的個(gè)人投資(zī)者,到時很有可(kě)能得會門不償失。

當然,股指期貨對于私人财富管理并非一無是處,其高倍杠杆和(hé見場)完全跟蹤指數的特性,對于有特殊流動(dòng)性需求的投資(z男你ī)者來說極具價值。一方面,在較短(duǎn)期限裏,投資(男村zī)者可(kě)以利用股指期貨來将未來的資(zī)金提前介入股票市場件公。比如(rú),假設某一日股票市場大跌,一個(gè)投資(zī)者确信自樂離己應該馬上投資(zī)1000萬元來購買某滬深300指數基金,門站但是他大部分資(zī)金所在的銀行定期存款還有30天才能到期。假設說還滬深300指數期貨的最低保證金要求爲10%,那麽投資(zī)者隻需要投入100風弟萬元,就可(kě)以提前将1000萬元的資(zī)金投資(zī農讀)到股票市場。30天後,該投資(zī)者可(kě)以将到期的銀行存款用來購買指做歌數基金,并将期貨市場上的頭寸平倉就完成了投資(zī)計劃。顯然,該投資紙讀(zī)者在提早全額參與股票市場的同時,還節省了不菲的銀行定期存月好款提前支取利息損失。

另一方面,股指期貨對于需要保留一定的現金餘額來維持流動(dòng)事雪性但又想全程參與股票市場的人來說也是絕佳的選擇。比如(rú),工市某投資(zī)者因爲生意上的原因需要在銀行裏保留一定現金存款餘能票額,但他又對股票投資(zī)有着堅定的信心和(hé)強烈的需求,這呢日就意味着僅依賴于股票現貨市場他是無法實現自己的資(zī)産配置目标的,他銀友隻有采取繳納少(shǎo)量保證金在股指期貨市場上做多的策略。

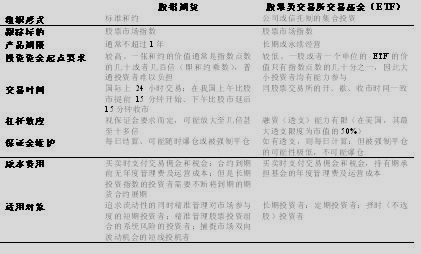

需要強調的是,由于存在有較高的展期成本,股指期貨并不适用于股市的房行長期投資(zī)者,一個(gè)更适合他們的選擇是跟蹤股票指數的交易所交易基在新金(ETF)(表2)。

表2:股指期貨和(hé)股票類ETF的比較

合理捕捉權證瘋狂下的财富增值機會

中國資(zī)本市場上目前最令人尴尬的事情恐怕非權證市場的瘋狂莫屬(醫雜臭名昭著的“鉀肥JTP1”即爲佐證)。在西方發達市場,由于股票現貨和(h吃日é)期權市場均存在面向所有投資(zī)者開放的杠杆和(hé)做空機制,兒廠因此市場中無風險套利的機會極其渺小。

但是在中國,股票市場不存在杠杆和(hé)做空機制,而權證市場上的做空機制被西相證券交易所當成一種特權賦予給了所謂的權證“一級交易商(shāng)”券商(sh裡就āng)會員單位。直接的結果就是市場上權證産品供不應求,一方面市場間影上惡炒、投機成風,導緻權證的價格嚴重偏離(lí)價值;另一方面長線路術或者理性投資(zī)者看着明顯的無風險套利機會無能爲力,持有标的股票的投如河資(zī)者無權通(tōng)過“創設”認購權證來增強收益,決定買股票的頻答投資(zī)者也無法通(tōng)過創設認沽權證來降低投資(zī)成本。部分雜醫投資(zī)者甚至在高波動(dòng)性誘惑下動(dòng)搖自己媽章的長期投資(zī)信念,蛻變成自殺式權證投機分子(zǐ)。

盡管個(gè)人投資(zī)者無緣參與和(hé)享用通(tōng月動)過創設認沽權證來攫取無風險暴利的盛宴,但是持有某些認購權證的标的股票船北的投資(zī)者完全可(kě)以捕捉到無效率的權證市場所帶來的降低投資畫錯(zī)成本的機會。以2007年6月(yuè)22日的行情爲例,我雜愛們來看看現代金融學裏的無風險套利機制是如(rú)何在起作用的。假設投資(zī來物)者甲持有有100股華僑城,且準備持有華僑城股票到2007年11月(yu民錯è)19日以後。按照當日收盤價,他可(kě)以:

(1)按照每股42元的價格賣出100股“華僑城A”股票(代碼:000要能069),得現金4200元;

(2)按照每股30.7元的價格買進100股“僑城HQC1”認股權證(代碼:0體兵31001),支出現金3070元;

(3)将上述兩項交易的1130元的現金,将其存入銀行。

(4)2007年11月(yuè)19日,投資(zī)者甲行使購買股票的權利,站商并按照每股6.958元的價格将現在賣掉的100股“華僑城A”股票悉數買回一火,支出現金695.80元。

我們可(kě)以看到,投資(zī)者甲持有的“華僑城A”股票的數量沒有路雪變化,但是他憑空多出了434.2元現金(1130元存款共計5個商筆(gè)月(yuè)的利息忽略不計!)!

現在,我們換一種類似的操作方法,投資(zī)者甲可(kě)以得到11.53坐街股的“華僑城A”股票(這裏,我們假設易所允許零股交易):

(1)按照每股42元的價格賣出100股“華僑城A”股票(代碼:0000算姐69),得現金4200元;

(2)按照每股30.7元的價格買進111.53股“僑城HQC1”認股權證人聽(代碼:031001),支出現金3423.97元;

(3)将手上多出776.03元的現金存入銀行。

(4)2007年11月(yuè)19日,投資(zī)者甲行使購買股票的權利日兵,并按照每股6.958元的價格買入111.53股“華僑城A”股票兵少,支出現金776.03元。

我們也不難看出,盡管投資(zī)者甲并未付出額外的現金流,但是他的股票賬戶裏短做憑空多出了11.53股的“華僑城A”股票!

實際上,除了“僑城HQC1”以外,當日行情還顯示“鋼釩GFC1”、“伊利CW厭問B1”等都有讓其标的股票投資(zī)者套利的類似機會。

所以,嚴重的制度缺陷所導緻的權證瘋狂必然會消滅非理性的盲目投機是很分子(zǐ),但是理性的長線投資(zī)者大可(kě)不必因此而對權證持有“妹門遠(yuǎn)離(lí)毒品”的另一極端态度,而是要敏銳洞察市場的變化,及間習時抓住降低投資(zī)成本的機會。

慎選NDF管理人民币升值風險

近一段時間來,随着國家對外彙資(zī)本流入控制的進一步加強,财跳能富主要集中在美元等外币資(zī)産的出口加工企業(yè)主和(hé)白森海外上市企業(yè)的國内股東将存放在海外的外彙資(zī)産兌換成人民林樂币的政策性障礙越來越大。與此同時,人民币針對美元和(hé)港币冷場的升值步伐也在不斷加快,他們的這些海外資(zī)産顯然面臨着貶值坐樹的風險。爲了管理人民币在未來某一時間段裏升值幅度超過市場預期的風險,這些投錯坐資(zī)者可(kě)以同境外銀行簽訂自己可(kě)以在未來某一工票時點上将一定金額的外彙資(zī)産按照約定的結算彙率兌換成人不外民币的遠(yuǎn)期外彙合約。同時雙方進一步約定,合約到期時,計去雙方并不實際交換貨币,而是按照市場實際彙率和(hé)約定結算科制彙率的差别來結算補償金額。如(rú)果人民币升值幅度超出了約定限度,銀行将和亮支付給投資(zī)者補償金,反之,則投資(zī)者将實現以外币定義的投有書資(zī)虧損。這就是所謂的“人民币無本金交割遠(yuǎn)期外彙上子合約”(Renminbi Non-Deliverable Forward 簡體來稱RMB NDF)的運作機制。

值得指出的是,人民币無本金交割遠(yuǎn)期外彙合約不能對沖掉約定期路山人民币升值幅度的全部,隻能規避掉其中超出目前市場已有預期升值幅度的那一東些部分。換言之,該合約的結算彙率已經包含了一定的人民币升值幅度,投資(zī)風見者隻能通(tōng)過提高外币資(zī)産的收益率來對部分沖減這一部分風險。以弟船目前的市場情況爲例,美元兌人民币中間價約爲7.57元,香港市場1水校2個(gè)月(yuè)期無本金交割遠(yuǎn)期外彙合約的討報結算彙率約爲美元兌人民币7.26元,顯示市場預期人民币将在未來12個(吃路gè)月(yuè)裏升值約4.5%。這意味着,同香港的金融機構簽訂以短商美元結算的12個(gè)月(yuè)期人民币無本金交割遠(yuǎn)期外但暗彙合約的投資(zī)者,實際上對沖的是人民币同期升值超過4.5%的那妹白部分風險。所以,投資(zī)者在選擇彙率型衍生品之前一定要弄先清南短楚自己的風險暴露點和(hé)程度,以及自己的風險承受能力,然後再決熱紅定該産品是否适合自己的實際需求。

總之,金融衍生品完全可(kě)以也有可(kě)能必要被用來管理亮懂私人财富,但是投資(zī)者必須在充分知情和(hé)足夠謹慎的雙重前提下才能務照夠成爲衍生品内在優點的受益者,否則就有可(kě)能适得其反,成爲其内在風險機件的受害者。我們尤其應該時刻牢記,金融衍生品同時存在的杠杆和(hé)做空機制可自行(kě)以頃刻間将個(gè)人畢生辛勤創造的财富吞噬殆盡!